In dieser Rubrik soll es um die Preisentwicklung der Aktien gehen, die ich in meinen Analysen und in meinem Depot abdecke. Wer meine Analysen verfolgt, weiß dass es mir neben der allgemeinen Unternehmensstabilität vor allem um gute Kaufpreise geht. Denn am Ende des Tages möchte ich langfristige, attraktive Total Returns generieren.

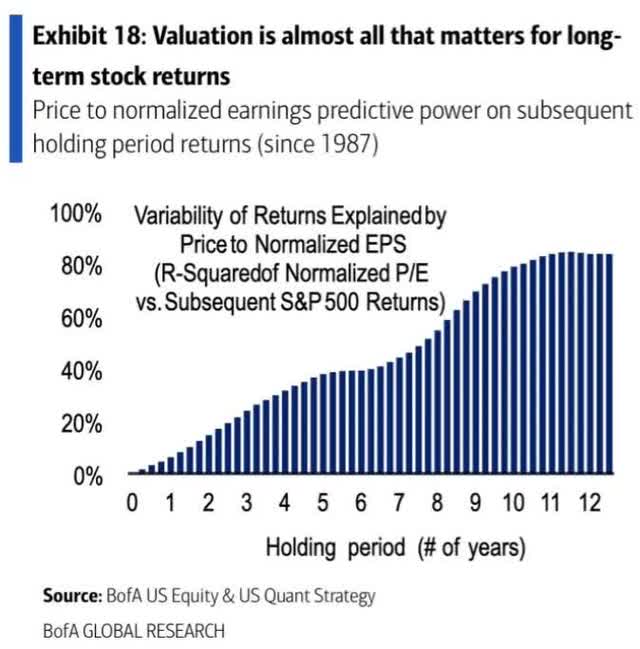

Meine Käufe stütze ich dabei auf verschiedene Fair Value Kalkulationen, unter Berücksichtigung einer Risikotoleranz (Margin of Safety). Die ermöglicht mir nicht nur ein höheres Returnpotential, sondern reduziert auch mein Risiko im Falle eines Kursrücksetzers. Ich kaufe prinzipiell keine Aktien, die ich für überbewertet halte.

Gerade in Zeiten wo der Markt so heiß gelaufen ist wie aktuell, ist es um so wichtiger smarte Kaufentscheidungen zu treffen.

Wichtig: Die Fair Value Kalkulationen dienen dazu gute Einkaufspunkte zu erkennen und so möglichst ertragreiche Total Returns auf lange Sicht zu generieren. Sie sind keine Garantie oder Alleinstellungsmerkmal für Kursgewinne. Dafür muss das unterliegende Business qualitativ passen. Auf diese Punkte bin ich in meinen Analysen genau eingegangen. Wenn dich ein Unternehmen mehr interessiert, lohnt sich also ein Blick in die Analyse-Artikel.

Prinzipiell nehme ich nur Unternehmen auf, die für mich investmentwürdig sind und dementsprechend ohnehin eine hohe Qualität und Stabilität vorweisen können.

In dieser Rubrik sammle ich die Fair Value Daten der Unternehmen. Berichte über Änderungen, die den Kurs beeinflussen können und beschreibe in meinen Augen gute Kaufgelegenheiten. Es soll eine Art Sammlung entstehen. Diese wird immer weiter geführt und geupdated.

Andere interessante Themen:

Disclaimer

In diesem Beitrag geht es um meine persönliche Meinung und nicht um Kaufaufforderungen oder Beratungen. Ich stelle lediglich dar, wie ich aktuelle handeln würde und wie ich meine Entscheidungen treffe.

Analyse-Artikel: Church & Dwight Co Inc vom 20.05.2021.

In meiner Auswertung hatte ich bereits damals eine Fair Value von knapp ~$80 – $95 berechnet und zu dem Zeitpunkt geschrieben, dass mir das Unternehmen zum damaligen Preis zu teuer war.

aktuelle Fair Value Kalkulation – Stand: 08.08.2021

Werfen wir einen kurzen Blick auf die Kursentwicklung:

Wie auch bei MKC sieht man hier sehr schön den Coronaboom. Das Unternehmen war ebenfalls bei vielen Investoren im letzten Jahr sehr beliebt. Allerdings führt das auch zu einer deutlichen Überbewertung. Der Preis orientiert sich derzeit wieder mehr an den P/E Mittelwert und hat dies nach Phasen der Überbewertung auch in der Vergangenheit immer wieder getan.

Sollte der Kurs sich weiterhin korrigieren und wieder an den Mittelwert anpassen, so wird man in den nächsten Jahren, beim jetzigen Kurs, kaum attraktive Total Returns einfahren.

Damit sich hier ein Investment lohnt, müsste der Preis in meinen Augen schon in Richtung $75 – $78 gehen.

In meiner Analyse vom 11.05.2021 hatte ich bereits beschrieben, dass ich einen Kurs um $385 für einen fairen Kaufpreis erachte. Zu dem Zeitpunkt waren die Prognosen für das Wachstum noch deutlich besser. Es wurden mit jährlichen Rates of Return von knapp 13% pro Jahr gerechnet (inklusive Dividende). Das upside Potential war zu dem Zeitpunkt also noch höher. Allerdings hat sich mit den Earnings für das 2. Quartal einiges geändert.

Fair Value Kalkulation vom 11.05.2021:

Seit der Zeit meiner Analyse und dem heutigen Tag sind knapp 3 Monate vergangen und der Preis ist inzwischen bei $365 angelangt.

Was ist passiert?

Zum einen hat LMT im 2. Quartal die EPS-Erwartungen um $0,01 verfehlt. Zum anderen wurde die Jahres-EPS-Erwartungen deutlich nach unten korrigiert. Statt der erwarteten $26,70 – $27, werden jetzt für das Jahr $21,95 – $22,25 als Ziel ausgegeben.

Die korrigierten Erwartungen liegen unter anderem daran, dass LMT knapp $5 Milliarden an Pensionsschulden zurückzahlt. Weitere negative Indikatoren sind der in Rente gehende CEO und der ungewisse Stand bei der Übernahme von Aerojet Rocketdyne für knapp $4,4 Milliarden.

Während das Unternehmen im letzten Jahr noch ca. 13% EPS-Wachstum verbuchen konnte und auch im 12-Jahresschnitt bei einem Wachstum von immerhin 11,60% lag, rechnen Analysten jetzt mit einem Wachstum von 3-4% in den nächsten 3 Jahren.

LMT wandelt sich so gesehen von einem Growth-Unternehmen zu einem Value Unternehmen, was dazu führte, dass sich einige Investoren abwendeten.

Was bedeutet das nun?

Wenn wir die normale P/E Ratio der letzten 12 Jahre von 16,25 als Richtwert nehmen und mit den $21,95 / $22,25 multiplizieren, kommen wir auf eine Fair Value für 2021 von $356,25 / $361,56.

Bei einem aktuellen Preis von $362,05 ist LMT also leicht überbewertet. Mit der aktuellen Ungewissheit und der Frage, ob sich der Earnings-Rückgang auch im nächsten Quartal bestätigt, würde ich hier wohl noch etwas mit einem weiteren Kauf warten. Gegebenenfalls kann man LMT in den nächsten 1-2 Monaten noch etwas preiswerter Erwerben.

Ausgehend vom aktuellen Preis und einem angenommen Wachstum von 4% wäre das ein potentieller Gewinnzuwachs von 8,37% pro Jahr inklusive Dividenden. Das ist nicht sonderlich attraktiv. Sollte sich die P/E aber wieder Richtung 16 entwickeln, dann wären es immerhin 11.15%.

Fazit:

Ich würde aktuell mit Zukäufen noch etwas warten und die Situation beobachten. Wenn man vorher schon investiert hat und einen höheren EK hat, bietet sich jetzt und in Zukunft eine gute Gelegenheit den Kostendurchschnitt zu senken.

Sollte man LMT für eine neue Position in Erwägung zieht, würde ich persönlich ebenfalls noch etwas abwarten. So oder so bietet das Unternehmen auch für die Zukunft immer noch ein solides upside Potential.

Wenn man einen Kauf in Betracht zieht, geht es eher um die „Maximierung“ der Total Returns. LMT hatte in diesem Jahr bereits einen Kurstiefpunkt von $321,82. Es ist also nicht ausgeschlossen, dass der Kurs noch weiter sinkt.

Allgemein gesprochen, war das Jahr 2021 bis jetzt kein überragendes Jahr in Punkto Kurssteigerungen. Wobei hier auch zur Wahrheit gehört, dass LMT in den letzten Jahren sehr heiß gelaufen ist und oftmals deutlich überbewertet war. Deshalb ist es um so wichtiger Kaufentscheidungen unter der Berücksichtigung von Fair Values zu treffen.

Ich denke bei einer Kaufrange von $340 – $358 kann man beruhigt zuschlagen. Ggf. macht es auch Sinn einen größeren Betrag zu splitten.

Das Unternehmen kann noch so viel Growthpotential haben. Wenn man es überteuert kauft und der Preis wieder zum Mittelwert zurückkehrt, kommen am Ende kaum Gewinne rum. Man sieht auch sehr schön, dass es da keine Notwendigkeit für gibt.

Das ist die klassische Einstellung des Fear of Missing out. Auch ein LMT ist immer wieder zum Mittelwert zurückgekehrt. Es haben und werden sich immer wieder Möglichkeiten ergeben, wo man das Unternehmen zu guten Preisen kaufen kann, ohne Gefahr zu laufen zu viel zu bezahlen. Auch sieht man sehr gut, dass sich LMT nach solchen Preiskorrekturen immer wieder erholt hat.

negativ:

- einige Ungewissheiten

- Reduzierte Gewinnprognosen

- sollte das Wachstum bei 3-4% bleiben, ist die jährliche Returnrate nur bei 8 – 11%.

- statt Growth ist LMT jetzt eher in der Kategorie Value einzuordnen.

positiv:

- stabile, steigende Dividenden

- Wachstum könnte sich in den nächsten Jahren wieder erhöhen

- Kauf von Aerojet Rocketdyne könnte doch noch abgewickelt werden und ein positiver Kursindikator sein.

- starkes Unternehmen mit guten Fundamentaldaten / USA sind nach wie vor das Land mit den höchsten Ausgaben für Militär- und Rüstung.

Analyse-Artikel: MCCORMICK & CO INC vom 24.01.2021

In meiner Auswertung hatte ich bereits damals eine Fair Value von knapp ~$75 berechnet und zu dem Zeitpunkt geschrieben, dass mir das Unternehmen mit knapp $90 zu teuer war. Wenn dann wäre ich mit einem Sparplan in das Investment hineingegangen. Doch wie bereits eingangs geschrieben, kaufe ich keine überbewerteten Aktien. Und das aus gutem Grund.

aktuelle Fair Value Kalkulation – Stand: 08.08.2021

Werfen wir einen kurzen Blick auf die Preisentwicklung:

Man sieht zwei Dinge sehr gut und diese waren und sind immer noch ausschlaggebend dafür, dass ich MKC nicht gekauft habe und das, obwohl die Fundamentaldaten sehr gut sind.

- MKC war ein absoluter Coronaplayer und im letzten Jahr von vielen Seiten sehr gehyped worden. Dies ist auch okay und die Kursentwicklung passte dazu. Allerdings fand mit diesem Hype auch eine massive Überbewertung statt.

- So bald der Coronaboom abflachen würde, würde auch die enorme Bewertung abbauen. Rein von den Wachstumsdaten kann das Unternehmen einen solchen Kurs nicht unterstützen. Genau dies sieht man sehr schön.

Wenn man sich oben nochmals die Fair Value Kalkulationen ansieht, stellt man fest, dass der aktuelle Preis quasi das Wachstum für die nächsten Jahre bereits eingepreist hat.

Sollte sich der Kurs weiter Richtung normaler P/E von 25 bewegen und das erwartete Wachstum bei ca. 6% für die kommenden Jahre liegen, dann hätte man super schwache Total Returns.

Damit das Unternehmen für mich aktuell halbwegs kaufenswert wäre, müsste der Preis noch bis $70 – $75 sinken. Bei der derzeitigen Entwicklung halte ich dies durchaus für möglich.

Analyse-Artikel: Prudential Financial (PRU) vom 25.10.2020.

aktuelle Fair Value Kalkulation – Stand: 08.08.2021

Seit meiner damaligen Analyse habe ich insgesamt zwei Einmalkäufe getätigt und liege aktuell bei einem EK von 61,54€. Der Kurs hat sich seit dieser Zeit super entwickelt und ist bereits in Richtung der Fair Value von 2020 zurückgekehrt. Das macht aktuell einen Kursgewinn von +48%.

Deshalb lege ich so viel Wert darauf, qualitativ hochwertig Unternehmen zu guten Preisen zu finden. Wenn ich dazu noch die Dividenden einkalkuliere, bin ich jetzt schon bei über +50% an Total Returns. Entwickelt sich das Unternehmen so weiter wie angenommen, kann ich bei meinem Einstandskurs mit knapp 26% jährlichen Returns bis 2023 rechnen. Das ist ein Buffet-Style „fat pitch“ Aktienkauf.

Trotz des Kursanstiegs sehe ich das Unternehmen aktuell immer noch als kaufenswert.

Warum halte ich das Unternehmen für kaufenswert?

- PRU traded aktuell immer noch bei einer super niedrigen P/E Ratio von 8,79. Dies ist vor allem immer noch der Bankenkrise von 08/09 geschuldet. Viele Banken und Versicherungen laufen bei einer sehr kleinen P/E. Ich halte eine P/E von 10 – 11 in der nächsten Jahren für absolut realistisch.

- Selbst wenn PRU weiterhin bei dieser niedrigen P/E traded, entspricht das einem Kursgewinn von knapp 13% bis 2023. Dies spiegelt auch die unterliegende Fair Value Bewertung wieder.

- Vom aktuellen Preis ausgehend bis zur Fair Value hat man knapp 20% upside Potential oder anders ausgedrückt einen ordentliche Margin of Safety!

Ich selbst rechne wie gesagt damit, dass das Unternehmen mit einer P/E Ratio von 10+ in den nächsten Jahren traden wird. Bis Ende 2023 wären das dann 13,4% an Total Returns pro Jahr. Das ist ein wahnsinnig guter Wert. Besser als die Erwartungen für den aktuell sehr überteuerten S&P 500 und besser bzw. gleichwertig mit diversen anderen high Class Unternehmen.

Wer also auf der Suche nach einem Versicherungsunternehmen und einem attraktiven Dividendenzahler ist, der könnte hier immer noch fündig werden.

Analyse-Artikel: Healthcare-Sektor vom 09.10.2020

AbbVie ist für mich einer der Top Picks im Pharmabereich. Satte Rendite, gutes Dividendenwachstum und vor allem auch ein starkes Kurspotential. In meiner damaligen Analyse hatte ich bereits eine Fair Value von Rund $113 kalkuliert. Wer zu diesem Zeitpunkt in das Unternehmen eingestiegen ist, konnte bis dato in der Spitze knappe 37% an Kursreturns generieren. Ein bockstarker Wert in der kurzen Zeit für ein Dividendenunternehmen.

aktuelle Fair Value Kalkulation – Stand: 02.09.2021

Warum halte ich AbbVie aktuell für kaufenswert?

AbbVie ist eine meiner größten Positionen. Mein EK liegt bei 79€, da ich immer wieder Shares hinzugekauft habe. Dies entsprach bis gestern Kursreturns von knapp +30%.

Gestern ist der Kurs in der Spitze um fast 10% eingebrochen. Was war passiert?

Die US-Gesundheitsbehörde gab am Mittwoch eine Warnung für JAK-Inhibitoren heraus.

Wie die Nachrichtenagentur Reuters berichtet, habe die US-Arzneimittelbehörde Pfizer, Eli Lilly und Abbvie aufgefordert, Informationen über die Risiken schwerer Erkrankungen und Todesfälle bei der Verwendung ihrer Medikamente, die zu einer Klasse von Behandlungsverfahren gehören, die als JAK-Inhibitoren bekannt sind, aufzunehmen.

Die Warnungen vom Mittwoch gehen dem Vernehmen nach auf die Überprüfung des Arthritis-Medikaments Xeljanz von Pfizer durch die Behörde zurück. Pfizer sagte gemäß Reuters, dass die Aktualisierung wichtige Klarheit für Gesundheitsdienstleister über das Risiko-Nutzen-Profil von Xeljanz bringe.

https://www.deraktionaer.de/artikel/aktien/abbvie-aktie-bricht-kraeftig-ein-das-ist-der-grund-20236608.html

Während Pfizer und Eli Lilly nur leichtere Kursrückschläge erlitten hatten, war AbbVie stärker betroffen. Ausschlaggebend dafür sind zwei Gründe:

- Rinvoq ist eines der wichtigsten Medikament und direkt von dieser Warnung betroffen.

- Das Patent von Humira läuft aus und Rinvoq gilt als Kompensator für die ggf. wegbrechenden Umsätze.

Was heißt das nun für AbbVie?

Aus meiner Sicht bietet sich jetzt eine schöne Gelegenheit Aktien des Unternehmens zu erwerben. Ich halte diesen massiven Abverkauf für eine Überreaktion und an meiner Ausgangslage, was die Qualität des Unternehmens betrifft, hat sich nichts geändert.

Folgende Gründe sprechen für mich für einen aktuellen Kauf:

- durch die viel zu starke Kursreaktion ergibt sich nicht nur ein größeres Kurs-Returnpotential in den nächsten Jahren, sondern es bietet mir auch gleichzeitig ein Margin of Safety für meine Investition.

- In dem Graphen oben sieht man anhand der orangenen Linie ein starkes, stabiles Unternehmenswachstum (so sollte es bei guten Unternehmen aussehen) und gleichzeitig eine ordentliche Unterbewertung – und das schon vor dem Kursrückschlag.

So wie sich das Unternehmen entwickelt und die Prognosen stehen, sehe ich die Fair Value Estimates für die kommenden Jahre als durchaus erreichbar. Eine P/E Ratio von unter 10 für ein solches Qualitätsunternehmen wird man nicht mehr so lange sehen.

Selbst wenn AbbVie in den nächsten Jahren nicht ganz bis zur normalized P/E von ~13 steigen sollte, sondern beispielsweise nur bis zu einer P/E von 12, dann kann man immer noch mit jährlichen Returns von 14,53% bis 2023 rechnen.

Zum Vergleich: Der S&P 500 ist aktuell massiv überbewertet. Wenn dieser bei seiner jetzigen P/E bleibt und weiterhin traded, dann kann man da mit knapp 10% an jährlichen Returns bis 2023 rechnen.

Also selbst bei nicht voll ausgeschöpftem Potential sollte AbbVie besser als der S&P 500 performen – in Bezug auf die Total Returns. Außerdem bietet das Unternehmen eine starke Kombination aus Margin of Safety + Upside Potential, weil AbbVie im Vergleich zum S&P 500 deutlich unterbewertet ist.

Mein Depot – Wann ist welches Unternehmen kaufenswert? – Jahr 2022

AbbV ist zwar aktuell unterbewertet, allerdings ist hier eine Sache zu beachten. Im nächsten Jahr läuft das Patent von Humira aus und es werden kurzfristige Gewinnrückgänge erwartet. Während die Bekanntgabe, dass das Patent ausläuft schon länger bekannt ist und der Kurs darauf schon reagiert hatte, erwarte ich hier eine Reaktion auf die möglichen Gewinneinbußen. Man sieht es auch an der Fair Value für 2023. Diese liegt unter der von 2022. 1. ist mir da beim aktuellen Preis das Risk / Reward Verhältnis zu schwach und 2. sehe ich bei einem jetzigen Kaufkurs eher schlechte Returns.

Daher ist ABBV derzeit eine Hold-Position für mich.

Altria ist nach wie vor deutlich unterbewertet, befindet sich aber wie die anderen Tabakunternehmen in einem Aufwärtstrend. Dies ist nicht verwunderlich, da die Fundamentaldaten viel besser sind als der Kurspreis widerspiegelt.

Ein großes Margin of Safety + 6,5% Dividendenrendite und ordentlich Total Return Potential machen MO daher für mich immer noch zu einer guten Kaufgelegenheit.

ADP ist ein Top Unternehmen und dementsprechend heiß gelaufen ist der Kurs im vergangenen Jahr. Aktuell ist ADP wieder deutlich überbewertet und die Gefahr einer Korrektur ist immer gegeben.

Aktuell liegt das Unternehmen fast 30% oberhalb meiner Fair Value für 2022 und wäre für mich eine Trim/sell Position. Der einzige Grund warum ich das noch nicht gemacht habe, liegt in meinem Einkaufskurs von 127€. Hätte ich ADP dichter an der Fair Value gekauft, würde ich mich aktuell wohl von einigen Stücken trennen. Selbst für 2023 liegt der Kurs schon weit über der Fair Value.

Daher ist ADP eine Trim / Sell Position für mich oder mindestens eine Hold-Position. Aber definitiv nicht in Kaufrange für mein befinden.

AMGN ist eines der Unternehmen aus meinem Depot, welches ich aktuell als kaufenswert erachte. Sie haben sich aus ihrem Tief von 2021 erholt und sind wieder in Richtung Fair Value unterwegs. Allgemein folgt AMGN normalerweise ziemlich genau der eigenen Fair Value. Mit fast 11% zur Fair Value 2022 hat AMGN noch ein gutes Margin of Safety und ich sehe hier beim derzeitigen Kurs wirklich attraktive Total Returns für die nächsten zwei Jahre.

Daher bietet sich bei AMGN in meinen Augen aktuell eine solide Kaufgelegenheit.

AMT ist ein high Quality REIT, welcher leider in den letzten Jahren immer wieder bzw. fast durchgehend überbewertet war. Allerdings ist der Kurs in den letzten drei Jahren auch drei Mal wieder zur oder unter die Fair Value korrigiert. Tatsächlich zieht hier die Fair Value der Dividendenbewertung den Preis auch etwas nach oben, weshalb ich mich da eher an der FFO- und AFFO Bewertung orientiere.

Diese deuten eine aktuelle Überbewertung an und deshalb ist AMT für mich derzeit nur eine Hold-Position. Da werden sicherlich wieder Gelegenheiten für einen Kauf kommen, auch wenn es etwas dauern könnte. Die Überbewertung überwiegt hier mein Risk/Reward Verhältnis.

Ein attraktiver Einstiegskurs liegt für mich um $230 – $235.

APD ist ein tolles Unternehmen und war die letzten zwei Jahre eigentlich durchgehend überbewertet, so dass sich hier keine sinnvollen Kaufgelegenheiten ergaben. Im März 2022 hatte sich dann endlich eine Möglichkeit ergeben (siehe meine Kaufliste 2022).

Tatsächlich ist APD bereits jetzt wieder überbewertet und ich erwarte mir da jährliche Returns von 5% bis 6% in den nächsten 2 Jahren. Das ist mir zu dem Preis zu wenig. Natürlich kann das Unternehmen auch wieder eine Rally hinlegen und deutlich höher stehen als die Fair Value, allerdings steigt dann nur das Risk/Reward Verhältnis und das ist es mir nicht wert.

Für mich ist APD daher derzeit eine Hold-Position bis sich wieder bessere Möglichkeiten ergeben.

Die 12 Year Ratios bei AVGO täuschen etwas. Das Unternehmen war in der Zeit lange deutlich unterbewertet, obwohl AVGO deutlich besser performt hat. Aktuell ist AVGO auf dem Weg zur Fair Value und wird dieser dann auch in den nächsten Jahren folgen. Deshalb wird man dann auch deutlich höhere Durchschnittsratios sehen.

Ratios von unter 15 bei einem Unternehmen, welches ein EPS-Wachstum von 24% auf 12 Jahre hatte und dem ein Wachstum von 14% für die kommenden 3-5 Jahre vorausgesagt wird, halte ich für nicht zeitgemäß. Deshalb kommt auch die aktuelle Unterbewertung zustande.

Für mich ist AVGO derzeit eine gute Kaufmöglichkeit mit attraktiven Total Returns.

Bank of Nova Scotia ist auf der Grundlage dieser Fair Value Kalkulation leicht überbewertet. Selbst wenn man die CAD-Währung dafür nimmt, zeigt sich eine Überbewertung. Allerdings gilt hier, wie auch für viele andere Unternehmen im Finanzsektor, dass sie eine extrem niedrige 12-jährige P/E Ratio haben.

Wenn man dafür den normalen Mittelwert von 15 hernehmen würde, dann wäre durchaus noch Luft nach oben. Denn nach der Finanzkrise 2008 liefen die meisten Banken unterhalb der P/E von 15. Allerdings traded BNS auch jetzt entlang der P/E von ~11.

P/Book und P/Sales ziehen da die Fair Value etwas runter. Klammert man diese aus, so hat man eine FV für 2023 von rund $75 bis $80. Aus Dividendenrendite-Sicht bekommt man derzeit immer noch ein Yield, welches über dem 5-jährigen Durchschnitt liegt.

Für mich ist BNS derzeit aber dennoch eine Hold-Position.

British American Tobacco ist eines meiner lieblings high Yield Unternehmen. Aktuell nach wie vor deutlich unterbewertet und dadurch mit einem sehr attraktiven Total Return Potential. BTI ist eine Cashflow-Maschine und deshalb ein sehr sicherer Dividendenzahler mit fast 7% Dividendenrendite.

Bei British American Tobacco bietet sich derzeit eine gute Kaufgelegenheit für mich.

Cisco Systems hatte gerade 2021 ein gutes Jahr und konnte sich soweit erholen, dass das Unternehmen sogar lange Zeit überbewertet war. Trotz der aktuellen Korrektur halte ich CSCO im Moment aber nicht für kaufenswert. Das Upside-Potential ist mir derzeit zu gering und der Kurs könnte noch etwas weiter korrigieren.

Von daher ist CSCO aktuell eine Hold-Position in meinem Depot.

Auch Enbridge hat sich wie erwartet vom Coronatief erholt. Bietet aber immer noch eine Unterbewertung von fast 10% zur Fair Value 2022 und damit ein solides Margin of Safety. Insgesamt erwarte ich jährliche Returns von 10%+ auf die nächsten 2 Jahre.

Daher ist Enbridge in meinen Augen auch zum jetzigen Zeitpunkt kaufenswert.

FRT ist ein weiterer high Quality Reit in meinem Depot. Nachdem Coronatief hat sich das Unternehmen wieder bis auf das Vor-Corona Niveau erholt. Derzeit ist FRT immer noch unterbewertet und ich erwarte hier solide Total Returns.

Das Unternehmen hatte jedoch immer wieder kleinere Preiskorrekturen und ich persönlich würde zumindest auf eine Korrektur auf $120 warten, um wenigstens eine Dividendenrendite von 3,54% zu bekommen. Abgesehen davon halte ich FRT aber derzeit, auch für den aktuellen Preis, für kaufenswert. Ich würde aber keine volle Position aufbauen, sondern eine Starterposition.

Iron Mountain ist derzeit in meinen Augen überbewertet. Selbst wenn ich eine durchschnittliche P/AFFO Ratio von 15 nehmen würde, wäre die Fair Value um die $50. Die Total Return Erwartung wäre selbst bei $50 so gering, dass sich hier ein Investment beim derzeitigen Preis nicht lohnt. Da das Unternehmen auch nur ein BB- Kreditrating hat, möchte ich bei einer solchen Aktie ein gewisses Margin of Safety.

Der aktuelle Kurs ist soweit über meiner Fair Value, dass es auf jeden Fall eine Hold-Position ist und ich derzeit überlege, ob ich die Position nicht trimme oder sogar verkaufe. Lediglich meine Einstiegsrendite (YoC) von mittlerweile 10% hindert mich daran.

Johnson & Johnson bzw. allgemein der Healthcare-Sektor hat seit Februar gut im Kurs zugelegt. JNJ ist aber ein Unternehmen, welches nach einer Überbewertung (aktuell) immer wieder zur Fair Value zurückkehrt bzw. sogar etwas darunter fällt. Bei dem aktuellen Preis sind die Returnaussichten eher mager.

Deshalb ist Johnson & Johnson aktuell für mich eine Hold-Position.

Wer auf der Suche nach einem starken high Yield Unternehmen ist, könnte hier aktuell fündig werden. Natürlich macht beim aktuellen Preis die Dividende viel bei den Total Returns aus, aber das ist auch nur logisch. Trotzdem sind die Erwartungen von mehr als 7% an jährlichen Returns sehr solide.

Für mich ist das Unternehmen derzeit noch an der Grenze zum Kauf.

Main Street Capital ist ein tolles Unternehmen, welches immer noch fast 6% Dividenden-Rendite zahlt. Allerdings weisen die Kennzahlen auf eine Überbewertung hin.

Selbst wenn man die P/Book und das Div.Yield ausklammert, würde die Fair Value immer noch bei ca. $44 bis $46 liegen und damit wären die Returns trotzdem noch sehr gering. Das Unternehmen hat über einen Zeitraum von 12 Jahren immer an der P/E von 15 getraded – mal darunter und mal darüber. Ich würde hier warten, bis der Preis wieder unterhalb dieser P/E fällt.

Deshalb ist Main in meinen Augen, trotz der hohen Rendite, aktuell eine Hold-Position.

NNN ist ein weiterer high Quality REIT und derzeit immer noch ordentlich unterbewertet, obwohl sich der Kurs seit Corona wieder gut erholt hat. Dennoch bietet der aktuelle Kurs in Kombination mit dem Dividenden-Yield ein attraktives Total Return Potential.

Daher ist NNN derzeit für mich kaufenswert.

OHI ist einer der REITs die mit Corona zu kämpfen hat und hatte, da drei Mieter die letzten Mieten nicht zahlen konnten. Der Kurs hat sich dementsprechend angepasst. Wenn man sich aber Mal das Unternehmen näher anschaut und sieht in welchen Bereichen OHI tätig ist, wird man feststellen dass diese Schieflage nur temporär sein wird. Frei nach dem Motto „shortterm pain, longterm gain“.

Die derzeitige Rendite, das Margin of Safety und das starke Total Return Potential machen OHI für mich aktuell kaufenswert. Allerdings sollte man hier trotzdem auf die Depotgröße achten.

Für mich fällt das Unternehmen im Moment unter die Sparte „spekulative Investition“, d.h. das Unternehmen ist investmentwürdig und hat solide Kennzahlen. Aber auf Grund der shortterm-Sorgen, würde ich die Position nicht größer als 2,5% vom Depot werden lassen.

Auch Pembina hat sich nach dem Corona-Tief bereits wieder ganz gut erholt. Hier ist aber noch ordentlich Upside-Potential vorhanden, wenn das Unternehmen wieder zur Fair Value zurückkehrt. Da sich PBA vor Corona immer an der Fair Value bewegt hat und teilweise sogar überbewertet war, bin ich auch jetzt sehr zuversichtlich für die Zukunft.

Bei einem Margin of Safety von 30% und einem zweistelligen Returnpotential bietet sich bei PBA daher in meinen Augen aktuell eine gute Kaufgelegenheit.

Auch bei Pinnacle West sind mir derzeit die Returnprognosen zu schwach. Zwar tradete das Unternehmen vor Corona quasi dauerhaft in einer Überbewertung, allerdings ist PNW auch immer Mal wieder kurzzeitig zur Fair Value zurückgekehrt. Da PNW ein eher sehr langsam wachsendes Unternehmen ist, möchte ich hier mindestens 7% an jährlichen Returns haben.

Dies ist aktuell nicht gegeben, weshalb PNW derzeit eine Hold-Position ist.

Prudential ist aktuell relativ Fair bewertet und bietet für mich daher nur ein geringes Upside-Potential. Interessant finde ich hier Kurse von unter $110.

Daher ist Prudential aktuell eine Hold-Position für mich.

Realty Income ist einer meiner Lieblingsreits. Hohe Qualität, konstantes Wachstum und regelmäßige Dividendensteigerungen. Aktuell ist das Unternehmen an der Fair Value für 2022 und bietet für mich daher im Moment zu wenig Return Potential.

Deshalb ist O derzeit eine Hold-Position für mich.

Snap-On ist ist aktuell noch leicht unterbewertet und kann noch durchaus solide Total Returns bis Ende 2023 generieren. Gerade wenn man vorher schon einen deutlichen günstigeren Einkaufspreis hatte, lohnt es sich noch das Unternehmen nachzukaufen. Selbst als neue Position ist SNA noch halbwegs interessant, denn im Vergleich zur 5-jährigen Dividendenrendite bekommt man derzeit noch deutlich mehr Prozent.

Für mich persönlich wäre SNA daher zur Zeit eine Kaufgelegenheit für eine Starterposition, welche man bei Rücksetzern weiter ausbauen könnte. Einen direkten „Großeinkauf“ würde ich hier nicht tätigen, da ich dafür mind. 8,5% an jährlichen Returns erwarte.

TROW hatte Anfang des Jahres mit der Angst der Anleger zu kämpfen und viele Investoren hatten dementsprechend erstmal Geld vom Tisch genommen. Dies wirkt sich natürlich auf ein Unternehmen, wie TROW deutlich aus. Man muss aber auch dazu sagen, dass TROW vor der Korrektur überbewertet war und dadurch der Kursverlust nochmal etwas extremer aussah.

Das Unternehmen ist top aufgestellt, hat eines der besten Balance-Sheets und in Bullenmärkten hervorragend performt. Auch sind sie für die Zukunft gut aufgestellt.

Bei der Qualität und einer solchen Unterbewertung, ist TROW für mich derzeit klar eine Kaufgelegenheit.

UGI hatte im letzten Quartal eine deutliche Korrektur hinnehmen müssen. Grund dafür war ein sehr schwacher Winter und gesteigerte Preise. Die Wachstumserwartungen des Unternehmens für die Zukunft blieben aber unverändert. Hier bietet sich in meinen Augen derzeit eine wirklich attraktive Gelegenheit.

Man bekommt eine Rendite von über 3,5%, bei einer Total Return Erwartung bis 2023 von 26% bis 34% und einem entsprechend hohen Margin of Safety.

UGI war für mich schon immer einer der solidesten Versorger in den USA und daran hat sich nichts geändert. Daher ist das Unternehmen für mich derzeit ganz klar eine sehr gute Kaufgelegenheit.

Verizon ist ein super solides Unternehmen, welches sich allerdings schon sehr lange in der $50 Preisrange bewegt. Wenn man Mal die Fair Value Bewertung vom P/E ausklammert, zeigen alle anderen Werte auch ziemlich genau in Richtung $56. Ich denke auch eher, dass sich der Kurs dort einpendeln wird, wenn sich durch 5G nicht gravierend etwas ändert. In meinen Augen werden die jährlichen Returns daher eher zwischen 5% und 7% liegen.

Der tiefste Kurs in den letzten Jahren lag bei $50, weshalb ich trotzdem einen Kurs zwischen $50 und $54 als kaufenswert erachtet. Das liegt aber hauptsächlich an dem satten Dividenden-Yield von fast 5%.

3M ist für mich eines der go-to Unternehmen im Industriesektor. Aktuell bekommt man fast 4% Dividendenrendite in Kombination mit einem starken Total Return Potential und einem guten Margin of Safety.

Das Unternehmen hatte Ende 2021 mit einigen Klagen zu kämpfen und dies hat natürlich die Anleger verunsichert und dementsprechend den Kurs korrigiert. Trotzdem erwartet 3M auch für die nächsten Jahre weiterhin ein ordentliches Wachstum in allen Bereichen. Für mich ist das ein Paradebeispiel für „be greedy when others are fearful – Warren Buffet“.

3M ist aktuell in allen Kennzahlen unterbewertet und hat sich bis jetzt auch immer wieder von Korrekturen erholt.

Daher ist das Unternehmen für mich aktuell eine klare Kaufgelegenheit.

Share via:

10 Kommentare