Wer auf der Suche nach einem Versicherungsunternehmen für sein Depot ist, der könnte bei Prudential Financial fündig werden. Bei einer aktuellen Dividenden-Rendite von 6,40% und einem langfristigen Anlagezeitraum bietet das Unternehmen jetzt eine attraktive Einstiegsgelegenheit. Doch wer ist überhaupt Prudential Financial?

Prudential Financial ist ein US-Amerikanisches Finanzunternehmen mit Sitz in Newark, New Jersey. Gegründet wurde das Unternehmen 1875 und beschäftigt aktuell knapp 50.000 Mitarbeiter.

Die Servicepalette reicht von Lebensversicherungen, zu Rentenabsicherungen bis hin zu Anlagefonds und Vermögensberatung, sowohl für private als auch für Unternehmenskunden.

Prudential Financial operiert in den USA, Asien, Europa und Latein Amerika. Mit einem Marktwert von $24,7 Milliarden belegt das Unternehmen Platz 116 der größten Unternehmen weltweit und ist außerdem Markführer in Japan.

niedrige Zinssätze, deren Auswirkungen und Lösungen des Unternehmens

Das Problem mit den niedrigen Zinssätzen ist, wie bei anderen Versicherungen auch, dass diese Unternehmen operativ an die Finanzmärkte gebunden sind. So hat auch Prudential Financial damit zu kämpfen und dieses Problem wird sich auch in naher Zukunft nicht ändern. Vor allem in Japan, wo Prudential einen großen Teil ihres operativen Einkommens erwirtschaftet, sind die Zinsen und das allgemeine Marktwachstum ein größeres Problem, als in den USA.

Um diesen Schwierigkeiten entgegen zu wirken, hat das Unternehmen bereits Maßnahmen getroffen. Ein Fokus liegt auf der Reduzierung der Ausgaben. Das Ziel für 2020 sind hierfür Einsparungen an Kosten in Höhe von $140 Millionen. Diese Zielvorgabe wird ziemlich sicher erreicht. Außerdem setzt das Management verstärkt auf den Ausbau in Wachstumsmärkte, wie Latein Amerika. Als weitere Maßnahme nimmt Prudential Financial verstärkt Technologie-Investitionen, wie AssuranceIQ vor.

AssuranceIQ ist eine Plattform die es ermöglicht, Versicherungsprodukte direkt an den Kunden zu verkaufen. Dadurch, dass hier das Einkommen durch Gebühren eingenommen wird, ist es nicht so anfällig für Veränderungen am Finanzmarkt.

Ein sehr positives Ergebnis liefert der Investment-Bereich des Unternehmens. Hier konnte das Unternehmen vom allgemeinen Markt-Wachstum profitieren. Sowohl die Eigenkapitalrendite, als auch die Umsatzrendite fielen hier höher aus, als in anderen Bereichen des Unternehmens.

Warum ist Prudential Financial aktuell einen Kauf wert?

Prudential Financial ist ein zyklisches Unternehmen und für einen langfristigen Anlagezeitraum ausgelegt. Jeder der diese Aktie kauft, sollte sich nicht von der kurzfristigen Preisperformance in nächster Zeit beeinflussen lassen. Unterm Strich zählt nämlich erstmal was mir Prudential als Dividendeninvestor zu bieten hat und das ist auf lange Sicht eine Menge.

Damit ein Unternehmen für mich und mein Depot interessant ist, muss es vier wesentliche Punkte erfüllen:

- Erhalt meines Kapitals: Risikominimierung eines möglichen Kapitalverlustes

- Kapitalrückzahlung (Return of Capital): Hier geht es darum zu schauen, nach wie vielen Jahren ich wieviel eingesetztes Kapital durch Dividenden zurückgezahlt bekomme.

- Kapitalertrag (Return on Capital): Es geht um die Beurteilung des Wertzuwachses, sowie um den potentiellen Gesamtertrag.

- Wertbestimmung (Valuation): Ich bin auf der Suche nach unterbewerteten Qualitätsunternehmen. Denn auch wenn sich ein Unternehmen wie erwartet entwickelt, besteht eine Chance, dass es Jahre mit schwachen oder negativen Erträgen gibt. Ziel ist es also eine Überbezahlung beim Aktienkauf zu vermeiden.

Denn als Dividendeninvestor verfolge ich die „Buy and Hold“ Strategie, d.h. für mich ist vor allem die Dividendensicherheit und die Dividendenentwicklung primär wichtig. Um die Sicherheit gewährleisten zu können, berücksichtige ich verschiedene Faktoren in meiner Beurteilung.

Erhalt meines Kapitals

Prudential Financial hat ein S&P Kreditrating von A. Dies entspricht einer 30 jährigen Bankrott-Wahrscheinlichkeit von 0,66%. Auch der Piotroski F-Score unterstreicht die Unternehmensstabilität mit einer Punktzahl von 4 (4 – 6 entspricht der Bewertung einer typischen, stabilen Firma). Der Verschuldungsgrad (Debt to Capital) beträgt 21% und liegt im Vergleich zu anderen Branchengrößen (AFLAC, PFG) im Normalbereich.

Die Dividenden-Payout-Ratio, bezogen auf den Cashflow, beträgt 47% und befindet sich damit im Idealbereich. Sowohl das EPS-, als auch das Cashflow-Wachstum (8,0% / 6,3%) zeigen in den nächsten Jahren eine positive Prognose. Diese Zahlen gepaart mit einem durchgehenden Dividendenwachstum von nun mehr 12 Jahren weisen auf eine stabile Dividendensicherheit hin. Das Dividendenwachstum in Jahren steht in direkter Verbindung mit dem Risiko einer Dividendenkürzung. Justin Law (Federführend bei der CCC-Liste) hat festgestellt, dass die Chance einer Kürzung bei Unternehmen die langjährig ihre Dividenden steigern konnten geringe ist, als bei anderen Unternehmen. Gerade ab 12 Jahren sank die Zahl dabei sehr stark.

Kapitalrückzahlung (Return of Capital)

Dies ist wohl einer der interessantesten Punkte als Dividendeninvestor. Wieviel Geld bekomme ich denn eigentlich über die Zeit zurück und wie effektiv arbeitet das eingesetzte Kapital für mich?

Aktuell bietet die Aktie von Prudential Financial eine wahnsinnig attraktive Rendite von 6,64% bei einem durchschnittlichen 5 jährigem Dividendenwachstum von ca. 13%. Das entspricht einer Chowder-Number von fast 20% – ein hervorragender Wert.

Auf Grundlage dieser Werte kann man mit einer durchschnittlichen Kostenrendite (Yield on Cost) von knapp 12% bezogen auf die nächsten 5 Jahre rechnen.

Das heißt bei einer heutigen Investition habe ich in 5 Jahren ca. 60% meines investierten Kapitals durch Dividenden zurückbezahlt bekommen. Vergleicht man diesen Wert mit dem Return-Potential des S&P500 von ca. 10%, dann wird schnell klar warum ich dieses Unternehmen so gut finde.

Selbst wenn die Kostenrendite die Erwartungen von 12% nicht erreichen sollten, sondern beispielsweise nur 8%, dann wäre die Kapitalrückzahlung trotzdem noch 4x höher als beim S&P500.

Die Grafiken unterstreichen das Potential von Prudential nochmals deutlich. Zum Vergleich: Die Dividende lag vor 5 Jahren noch bei $2,32. Jetzt steht sie bei $4,40. Bei einem heutigen Investment von $1000 kann man in den nächsten 5 – 10 Jahren eine top Rendite erwarten. Dies spiegelt sich auch im Dividendeneinkommen wieder. So werden aus jetzigen $64,02 im Jahr bereits in 5 Jahren $106. Bei diesem Verlauf würde man alleine durch die Dividenden in 5 Jahren $420 einnehmen. Dies entspricht einer Kapitalrückzahlung von 42%. Die Erwartungen liegen sogar noch etwas höher.

Kapitalertrag (Return on Capital)

Neben der Kapitalrückzahlung ist natürlich auch der Kapitalertrag ein wesentlicher Faktor bei der Unternehmenswahl. Hier spielen unter anderem der Einstiegspreis, also die Valuation und die zukünftige Entwicklung eine entscheidende Rolle.

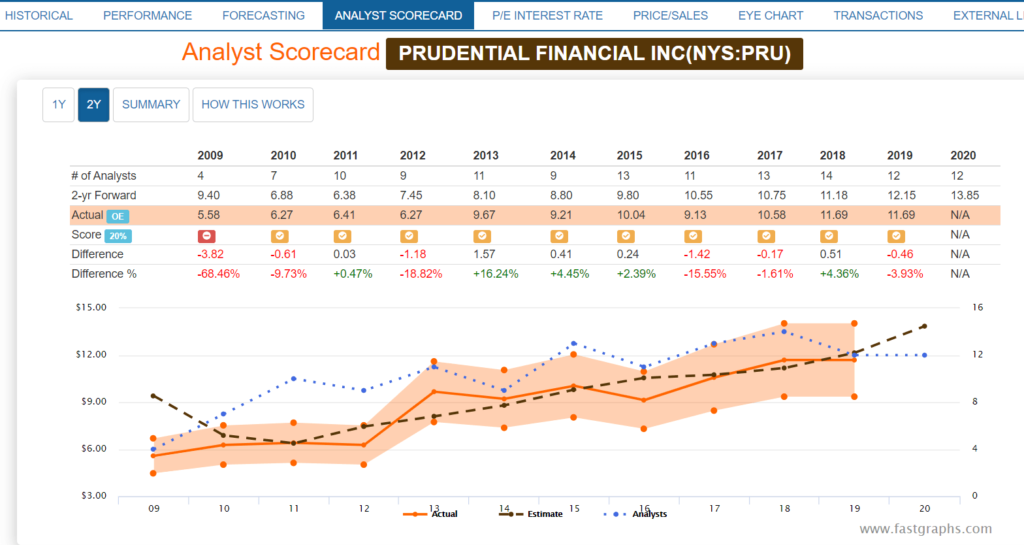

Prudential Financial ist aktuell für ein negatives Wachstum eingepreist. Die derzeitige Bewertung ist auf einem 10-Jahres-Tiefststand, allerdings zeigen die Wachstumsprognosen der Analysten in die andere Richtung. Dies unterstreicht auch die Analysten Scorecard von F.A.S.T. Graphs.

Schaut man sich diese Auswertung an, so wird deutlich, dass die Analysten ziemlich akkurat bei der Wachstumsprognose von Prudential Financial sind. Die Fehlertoleranz am unteren Ende liegt bei 20% und nach oben hin bei 15%. Keiner von ihnen, inklusive Rating-Agenturen und dem Management, erwarten ein negatives Wachstum – wofür Prudential aktuell eingepreist ist.

Wenn sich Prudential Financial nur annähernd so gut entwickelt, wie viele Analysten erwarten, dann kann man mit einem Wachstum von ca. 7% CAGR rechnen. Vor allem wenn man sich das Rendite-Wachstum anschaut. Vor 10 Jahren lag die durchschnittliche Rendite noch bei 2%. Bei einem CAGR von 7% sind Langzeit-Renditen von 14 – 16% möglich und sogar wahrscheinlich.

Um das zu unterstreichen, werfen wir einen Blick auf die historische Fair Value.

Aktuell liegt die Rendite bei 6,48% bei einem Kaufpreis von $68,62. Historisch betrachtet lag sie in den letzten 5 Jahren bei durchschnittlich 3,69%. Im 13 jährigen Median sogar bei 2,77%. Auch die P/E Ratio lag langfristig betrachtet im Bereich von 9 bis 9.5. Zurzeit beträgt sie knapp 7.

Warum ist dies so entscheidend? Nun wenn man sich diese Werte anschaut, kann man die Fair Value bestimmen.

| Grundlage | historische Fair Value | Fair Value 2020 |

|---|---|---|

| 5-Jahres Rendite | 3,69% | $120 |

| 13-Jahres Median | 2,77% | $159 |

| P/E Durchschnitt | 9 | $83 |

Die durchschnittliche Fair Value liegt bei knapp $120. Damit ist Prudential Financial derzeit ca. 43% unterbewertet. Unter Berücksichtigung der Expertenmeinungen wird die Fair Value auf Grund der Fundamentaldaten in den nächsten Jahren noch weiter steigen.

Fazit

Prudential Financial erfüllt alle meine Kriterien für ein top Dividendenunternehmen. Man bekommt nicht nur eine absolut sichere und attraktive Dividende, sondern ein Unternehmen mit einem starken balance sheet und einem Management, welches weiß was es tut. Die Analysen, das Management und auch die Rating-Agenturen sind sich einig und sagen eine starke Wachstumsprognose für die Zukunft voraus.

Nur damit ich mich klar Ausdrücke: Prudential ist ein Langzeitinvestment und kein kurzfristiges “Spekulationsobjekt”. Die Preisperformance war über die Jahre immer schwankend und ist hier zweitrangig.

Bei dem aktuellen Preis und der Rendite ist das Unternehmen für mich ein klarer Kauf. Ich selbst habe meine Position erst kürzlich weiter ausgebaut.

Key Facts:

- Kredit-Rating A: Bankrott-Wahrscheinlichkeit auf 30 Jahre bezogen 0,66%

- Dividendenwachstum von 12 Jahren und steigend.

- Cashflow Payout-Ratio von 47%

- Kapitalrückzahlung zwischen 40-50% in den nächsten 5 Jahren

- Chowder-Number von 20%

- Fair Value 2020 ca. $120 -> knapp 45% unterbewertet

- Fair Value 2021 >$120 -> noch größeres Gesamtrendite-Potential

Ich hoffe dieser Artikel konnte dir weiterhelfen und die Aufbereitung hat dir gefallen. Wenn du Fragen, Anregungen oder Feedback hast, lass doch einen Kommentar da. Ich würde mich freuen!

Haftungsausschluss:

Die Beiträge auf dieser Seite stellen weder eine Aufforderung zum Kauf, noch zum Verkauf von Wertpapieren dar. Bei den veröffentlichten Texten handelt es sich lediglich um Informationen und die Meinung des Autors. Jeder ist für sein Geld selbst verantwortlich.

Werbe-Hinweise:

In meinen Texten wirst du vermutlich über farblich, markierte Worte stolpern. Hierbei handelt es sich um sogenannte Affiliate Links. Das heißt bei einem Kauf über diese Links, erhalte ich eine kleine Provision vom Affiliate Partner. Für dich entstehen dabei keinerlei zusätzliche Kosten oder Nachteile. Es ist so als wenn du die Seite direkt besuchen würdest. Allerdings kannst du durch die Benutzung des Links passiv meine Arbeit unterstützen.

Ein Kommentar