Das Beste vorweg – jeder kann in wenigen Schritten und mit wenigen, finanziellen Mitteln mit dem Vermögensaufbau beginnen.

Es ist nie zu spät sich mit der Frage zu beschäftigen, wie man sein Vermögen aufbauen möchte und welche Ziele man damit erreichen will.

Denn sind wir Mal ehrlich in Deutschland gibt es wenig attraktive Anlageoptionen. Hinzu kommt, dass man gerade in Bezug auf den demografischen Wandel auch etwas für das Alter zurücklegen möchte. Bei der aktuellen Zinslage in Deutschland ist das Lagern auf einem Konto keine Option.

Ich bekomme für mein Geld auf dem Tagesgeldkonto nicht mal 1% Zinsen, genauer gesagt geben viele Anbieter sogar 0% – 0,1%. Der Wert meiner Anlage steigt also nur extrem begrenzt.

Bei einem Sparbetrag von 10.000€ hätte ich im Idealfall nach einem Jahr 10€ verdient.

Was soll man also tun?

Für mich liegt die Antwort ganz klar auf der Hand. Investiere in Dividenden-Aktien. Aktien haben für mich das größte Potential auf langfristige, gute Renditen.

Im Idealfall suche ich mir sogar Unternehmen, die nicht nur eine gute Rendite haben, sondern auch ein gewisses Dividenden-Wachstum vorweisen können.

Damit das Beispiel greifbarer ist, nehmen wir ein reales Unternehmen – Johnson & Johnson. Nie gehört? Macht nichts, ich vorher auch nicht.

*Kurzer Exkurs*

Johnson & Johnson ist einer der weltweit größten Pharmazie- und Konsumgüter Hersteller. Das Unternehmen hat 3 Geschäftsbereiche: Consumer, Medical und Pharmaceuticals.

Die Produktpalette ist vielfältig und reicht von Körperpflegeprodukt-Marken wie Penaten, zu Produkten der Gefäßchirurgie oder alltäglichen Diabetiker-Helfern, wie LifeScan.

Auch in der Forschung sind sie aktiv und haben mit Janssen Pharmaceutical Companies eines der führenden, forschenden Pharma-Unternehmen unter ihrem Banner.

Johnson & Johnson zahlt nicht nur seit 58 Jahren durchgehend eine Dividende, sondern sie konnten diese auch jedes Jahr steigern und zählen somit zu den Dividenden-Aristokraten.

Nehmen wir an wir investieren in dieses Unternehmen. Der aktuelle Aktienwert (Stand: 30.04.2020) liegt bei 142,85€. Sie zahlen eine Dividende von 3,44€ pro Aktie (entspricht 2,41% Rendite) und haben in den letzten 5 Jahren ein Dividenden-Wachstum von 5,52% vorzuweisen.

Bei einem Investment von 10.000€ würden wir also 70 Aktien erwerben und im ersten Jahr 240,80€ an Dividenden wiederbekommen.

Interessant wird es jetzt, wenn das Dividenden-Wachstum hinzukommt.

| Jahre | Rendite p. Aktie | Div. p. Aktie | Div. p. Jahr | Div. ges. |

| 1 | 2,41% | 3,44 | 240,80 | 240,80 |

| 2 | 2,54% | 3,63 | 254,08 | 494,88 |

| 3 | 2,68% | 3,83 | 268,10 | 762,98 |

| 4 | 2,83% | 4,04 | 282,89 | 1045,87 |

| 5 | 2,99% | 4,26 | 298,50 | 1344,37 |

| 6 | 3,15% | 4,50 | 314,96 | 1659,33 |

| 7 | 3,32% | 4,75 | 332,34 | 1991,67 |

| 8 | 3,51% | 5,01 | 350,67 | 2342,34 |

| 9 | 3,70% | 5,29 | 370,02 | 2712,36 |

| 10 | 3,90% | 5,58 | 390,43 | 3102,79 |

Wie man sieht werden aus den anfänglichen 240,80€ an Jahresdividenden bereits nach 5 Jahren 298,54€, ohne weiteres Geld investiert zu haben.

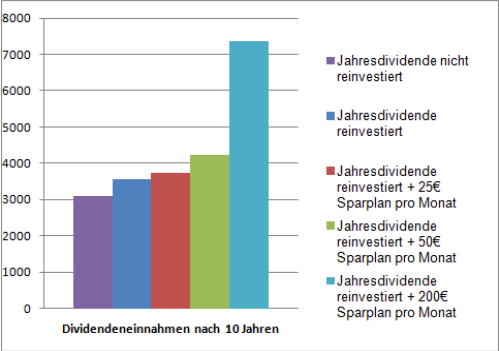

Reinvestiert man diese Dividenden nun wieder in Aktien steigt das Vermögen noch schneller. Wenn man jetzt monatlich noch einen Betrag z.B. per Sparplan investiert, hat man einen schönen Zinseszins-Effekt und steigert seinen Vermögensaufbau deutlich.

Sparpläne kann man beispielsweise bei der Consorsbank* oder der Comdirect Bank schon ab 25€ im Monat besparen. Bei der ING Bank ist dies ab 50€ möglich.

Wie sich eine entsprechende Reinvestition auf das Dividendeneinkommen auswirken kann, sollen die unten stehenden Grafiken veranschaulichen.

*wichtig* Dies ist lediglich ein Beispiel und keine Kaufempfehlung. Ich würde niemals mein Investment nur auf ein Unternehmen stützen, sondern in mehrere Unternehmen und Branchen investieren. Wer mehr zum Thema diversifiziertes Portfolio erfahren möchte, dem würde ich meinen Artikel „In 5 Schritten zum eigenen Traumportfolio“ dazu empfehlen.

Wer in Aktien investieren möchte, ohne sich jedoch mit einzelnen Unternehmen beschäftigen zu müssen, dem kann ich ETF’s ans Herz legen.

Was bedeutet ETF und wo liegt der Vorteil gegenüber einzelnen Unternehmen?

ETF (Exchange Traded Funds) ist eine Investmentform bei der man nicht in einzelne Unternehmen investiert, sondern in einen Indexfonds, der die Wertentwicklung eines Indexes abbildet (z.B. Dax).

Ich investiere mit einem ETF also in ein Portfolio, welches gleich mehrere Unternehmen, Branchen und Länder umfasst oder umfassen kann.

Der Vorteil hierbei ist ganz klar – Risikominimierung. Denn gerade zu Beginn stehen einem vielleicht nicht die finanziellen Mittel zur Verfügung, um eine breite Mischung von einzelnen Unternehmen (Stichwort: Diversifikation) zu gewährleisten.

Dadurch steigt natürlich das Risiko. Es kann ja durchaus Mal passieren, dass ein Unternehmen in eine Krise gerät oder im schlimmsten Fall pleite geht.

Ein ETF kann so etwas auffangen und ausgleichen. Wer hier das Risiko weiter minimieren möchte, dem empfehle ich gleich in mehrere unterschiedliche ETF’S zu investieren. Denn auch hier gilt: Die Investition in einen einzelnen ETF bietet keine ausreichende Streuung.

Außerdem gibt es zwei Arten von ETF’s:

- Thesaurierende: Sie reinvestieren die Dividende automatisch wieder in den ETF.

- Ausschüttende: Sie zahlen eine Dividende auf dein Konto aus.

Thesaurierende ETF’s würde ich denjenigen empfehlen, die eine einfache Anlageoption, ohne viel weiteren Aufwand haben möchten. Der Nachteil ist, dass man die Dividende nicht zur freien Verfügung hat, um sie z.B. in andere Unternehmen zu investieren.

Ausschüttende ETF’s können für diejenigen interessant sein, die entweder investieren um monatlich mehr Geld zur Verfügung zu haben oder um die Dividenden für den Depot-Ausbau zu nutzen. Hier ist der Nachteil natürlich offensichtlich: Ich muss mich wieder um meine Aktien kümmern, sofern ich einen Depot-Ausbau anstrebe.

Habe ich mich nun für die Auszahlungsart eines ETF’s entschieden, geht es jetzt um die Frage welche ETF’s ich haben möchte.

Es gibt unzählige ETF’s, die verschiedene Indizes abbilden:

- Weltweite Indizes, wie den MSCI World

- Europäische Indizes, wie den MSCI Europe oder Stoxx Europe

- Schwellenländer Indizes, wie den MSCI Emerging Markets

- Länderspezifische Indizes, wie den DAX

- Branchenspezifische Indizes, wie den MSCI World Healthcare

Ein Beispiel:

Mit einem ETF, der den MSCI World Index abbildet, haben wir wie der Name schon sagt, einen ETF der eine weltweite Streuung beinhaltet. Nichts desto trotz sind im MSCI World überwiegend US-lastige Unternehmen und Unternehmen aus Industrieländern vertreten.

Um diese Gewichtung auszugleichen, könnten wir jetzt noch einen ETF nehmen, der den Bereich der Schwellenländer (Emerging Markets) abdeckt. Spannend hierbei ist, dass viele Staaten abgebildet werden, die auf dem Sprung zur Industrienation sind. Dazu gehört unter anderem auch China. Der Vorteil liegt hier vor allem im Bereich des Wachstums.

Auch hier gilt: Je breite ich mein Portfolio diversifiziere, desto geringer ist das Risiko.

Mit einer Kombination aus MSCI World, MSCI Emerging Markets und ein bis zwei weiteren ETF’s, wie dem MSCI World Healthcare oder dem MSCI World Information Technology hat man sicherlich ein gutes Grundgerüst für den Vermögensaufbau.

Fazit

Wer langfristig und effektiv sein Vermögen aufbauen möchte, sollte sich ernsthaft mit dem Thema Aktien beschäftigen. Denn gerade jetzt bietet sich durch die Corona-Krise eine gute Einstiegsmöglichkeit.

Viele stabile Aktien und ETF’s sind zur Zeit unterbewertet und damit günstiger, als sonst zu erwerben. Denn neben dem Gewinn durch die Dividenden, spielt natürlich auch die Wertentwicklung der Aktie eine große Rolle für den Vermögensaufbau. Wie in anderen Branchen auch – gilt: Im Einkauf wird der Gewinn gemacht.

Die oben genannte Anlageoption fällt unter die „buy and hold“ Strategie. Das bedeutet für uns zwei Dinge:

- Wir benötigen Ausdauer und einen langen Atem.

- Diese Art der Anlage wird immer potenter, je länger wir unseren Anlagehorizont legen.

Deshalb gilt: Je früher ich anfange, desto besser. Die heutigen Möglichkeiten, beispielsweise durch ETF’s, bieten wirklich einfache Zugänge in die Welt der Aktien. Auch ist es durch die Nutzung von Sparplänen schon mit Kleinstbeträgen möglich, mit dem Vermögensaufbau zu beginnen.

Wer mehr zum Thema ETF’s erfahren möchte, dem kann ich das Buch „Die Revolution der Geldanlage – von Gottfried Heller“ empfehlen.

Haftungsausschluss:

Die Beiträge auf dieser Seite stellen weder eine Aufforderung zum Kauf, noch zum Verkauf von Wertpapieren dar. Bei den veröffentlichten Texten handelt es sich lediglich um Informationen und die Meinung des Autors. Jeder ist für sein Geld selbst verantwortlich.

Werbe-Hinweise:

In meinen Texten wirst du vermutlich über farblich, markierte Worte stolpern. Hierbei handelt es sich um sogenannte Affiliate Links. Das heißt bei einem Kauf über diese Links, erhalte ich eine kleine Provision vom Affiliate Partner. Für dich entstehen dabei keinerlei zusätzliche Kosten oder Nachteile. Es ist so als wenn du die Seite direkt besuchen würdest. Allerdings kannst du durch die Benutzung des Links passiv meine Arbeit unterstützen.

2 Kommentare